Không gắn lợi ích thiết thực, việc phân nhóm người nộp thuế không có ý nghĩa

| Phân nhóm người nộp thuế để quản lý theo rủi ro |

| |

|

Chuyển từ quản lý thủ công sang dựa trên rủi ro và mức độ tuân thủ

Theo bà Nguyễn Thị Thanh Hằng, Trưởng Ban Chính sách thuế quốc tế (Cục Thuế), so với Luật hiện hành, dự thảo Luật Quản lý thuế sửa đổi lần này đã bổ sung nhiều nội dung mới quan trọng liên quan đến người nộp thuế.

Trong đó nổi bật là đề xuất cơ chế phân nhóm người nộp thuế dựa trên nhiều tiêu chí như ngành nghề, lĩnh vực đặc thù, phương thức hoạt động, loại hình pháp lý, cơ cấu sở hữu, quy mô doanh thu, số nộp ngân sách.

Cụ thể tại Điều 3 dự thảo Luật quy định, cơ quan thuế thực hiện phân nhóm người nộp thuế theo các tiêu chí: quy mô hoạt động, quy mô doanh thu; ngành nghề, lĩnh vực hoạt động; loại hình pháp lý, sở hữu, đặc thù hoạt động; các tiêu chí khác theo quy định của Bộ Tài chính.

“Kết quả phân nhóm được sử dụng làm căn cứ để đánh giá rủi ro về thuế, mức độ tuân thủ pháp luật về thuế của người nộp thuế. Áp dụng biện pháp quản lý thuế, giám sát thực hiện nghĩa vụ thuế, quy trình nghiêp vụ quản lý thuế phù hợp với từng phân nhóm người nộp thuế; mức độ rủi ro về thuế và lịch sử tuân thủ của người nộp thuế. Xác định chế độ ưu tiên đối với người nộp thuế trong quản lý thuế, phân bổ nguồn lực quản lý”, bà Hằng cho biết.

Theo cơ quan soạn thảo, đây là nội dung bổ sung mới so với Luật Quản lý thuế hiện hành. Quy định phân nhóm người nộp thuế là yêu cầu tất yếu trong bối cảnh hiện đại hóa công tác quản lý thuế, chuyển từ mô hình quản lý thủ công, dàn trải sang mô hình quản lý theo rủi ro và tuân thủ, phù hợp với định hướng của Đảng, Nhà nước về cải cách hành chính, chuyển đổi số, và tối ưu hóa nguồn lực công.

Việc phân nhóm cho phép cơ quan thuế tập trung nguồn lực vào các đối tượng có rủi ro cao; đồng thời tạo điều kiện thuận lợi, hỗ trợ đối tượng tuân thủ tốt, góp phần nâng cao hiệu quả, hiệu lực quản lý và khuyến khích tuân thủ tự nguyện.

Thực tiễn tại Việt Nam cho thấy, người nộp thuế có quy mô, lĩnh vực hoạt động và mức độ tuân thủ rất khác nhau, đòi hỏi phải có cách tiếp cận quản lý phân loại, thay vì áp dụng đồng loạt một chế độ.

Nhiều nước phát triển như Australia, Anh, Hàn Quốc, Canada, Singapore đã áp dụng quản lý thuế dựa trên phân nhóm người nộp thuế, kết hợp với hệ thống đánh giá rủi ro và lịch sử tuân thủ.

Ngay cả OECD cũng khuyến nghị mô hình này trong quản lý tuân thủ thuế (OECD's Compliance Risk Management Framework). Phân nhóm là tiền đề quan trọng để thiết kế các quy trình quản lý thuế theo mức độ rủi ro, từ đó quyết định biện pháp quản lý phù hợp như kiểm tra, cưỡng chế, hỗ trợ, giám sát, hoặc ưu tiên trong thực hiện thủ tục hành chính.

Chia sẻ về tác động chính sách đối với người nộp thuế, bà Hằng cho biết, người nộp thuế được quản lý phù hợp với đặc điểm, hành vi tuân thủ của mình. Theo đó, người tuân thủ tốt được giảm thiểu thủ tục, ưu tiên giải quyết nhanh; người rủi ro cao được tăng cường kiểm tra, giám sát.

Đối với cơ quan thuế, việc phân loại người nộp thuế sẽ giúp nâng cao hiệu quả sử dụng nguồn lực, giảm áp lực hành chính, tăng tính chủ động trong giám sát, kiểm tra, đồng thời đảm bảo công bằng trong quản lý thuế.

Việc phân loại góp phần quan trọng vào việc tăng tính minh bạch, công bằng, góp phần cải thiện môi trường đầu tư, kinh doanh, nâng cao niềm tin và sự hợp tác của người nộp thuế.

Đại diện ban soạn thảo khẳng định, việc phân nhóm người nộp thuế có thể triển khai ngay thông qua việc tận dụng cơ sở dữ liệu ngành thuế, hệ thống thông tin hóa đơn, tờ khai, báo cáo tài chính, lịch sử tuân thủ và thông tin từ bên thứ ba.

Bộ Tài chính sẽ hướng dẫn chi tiết tiêu chí, quy trình phân nhóm và tổ chức giám sát thực hiện thông qua hệ thống công nghệ thông tin và dữ liệu tập trung.

“Mục tiêu của việc phân nhóm là chuyển từ quản lý thủ công sang quản lý dựa trên rủi ro và mức độ tuân thủ. Đây là một thay đổi có tính chất nền tảng, phù hợp với xu hướng quốc tế, đồng thời đặt ra yêu cầu về sự đồng bộ trong cách thức triển khai”, bà Hằng chia sẻ.

Doanh nghiệp tuân thủ cao cần được hưởng ưu tiên tương xứng

Góp ý về nội dung này, từ thực tiễn hoạt động sản xuất kinh doanh, ông Ngô Khắc Lễ, Phó Chủ tịch Hiệp hội Đại lý môi giới hàng hải Việt Nam, cho rằng, phân nhóm người nộp thuế không chỉ là kỹ thuật quản lý, mà quan trọng hơn là phải xác định rõ mục tiêu.

Ông Lễ khẳng định “Nếu phân nhóm chỉ để xếp loại, trong khi không gắn với những quyền lợi và ưu tiên cụ thể, sẽ khó tạo động lực, thậm chí dễ trở thành hình thức”.

Doanh nghiệp tuân thủ cao cần được hưởng ưu tiên tương xứng, chẳng hạn như khi có vướng mắc hoặc bị truy thu, thì được ưu tiên giải trình, xử lý nhanh chóng và minh bạch; được giảm thiểu thủ tục thanh tra, kiểm tra; được áp dụng thủ tục rút gọn trong hoàn thuế; thậm chí có thể được hưởng một số ưu đãi về miễn, giảm thuế hoặc tiền thuê đất”.

Theo vị này, nếu không có những lợi ích thiết thực như vậy, cơ chế phân nhóm sẽ không mang lại giá trị cho doanh nghiệp, ngược lại còn gây thêm áp lực trong việc xếp hạng, đặc biệt là với những doanh nghiệp có khối lượng nghiệp vụ khai báo lớn.

Cho rằng các quy định mới tại dự thảo Luật Quản lý thuế sửa đổi đã tiếp cận quản lý trên cơ sở rủi ro, dựa vào mức độ tuân thủ của người nộp thuế, vừa giúp tối ưu hóa nguồn lực của cơ quan thuế, vừa tạo môi trường thuận lợi hơn cho những doanh nghiệp thực hiện tốt nghĩa vụ.

Song, theo ông Đậu Anh Tuấn, Phó Tổng Thư ký Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI), cộng đồng doanh nghiệp mong muốn Bộ Tài chính sớm công khai các tiêu chí phân loại, quy trình đánh giá rủi ro và mức độ tuân thủ. “Bởi chỉ khi minh bạch, khách quan thì cơ chế phân nhóm mới nhận được sự đồng thuận và tránh tâm lý e ngại”, ông Tuấn nhấn mạnh.

Cùng chủ đề: Sửa đổi Luật Quản lý thuế

Tin liên quan

Kiểm tra thuế doanh nghiệp có giao dịch liên kết: Vì sao cần thời gian dài hơn?

06:50 | 01/11/2025 Hồ sơ

Đề xuất cơ chế bổ sung thu nhập cho công chức ngành Thuế, Hải quan

10:17 | 31/10/2025 Diễn đàn

Chuyển đổi số toàn diện - Bước đột phá trong dự thảo Luật Quản lý thuế sửa đổi

10:33 | 30/10/2025 Chính sách thuế, hải quan

Quản lý hàng hoá quá cảnh: Những vấn đề doanh nghiệp cần quan tâm

16:00 | 31/10/2025 Diễn đàn

XNK tại chỗ là hàng hóa chỉ định giao nhận theo hợp đồng mua bán, gia công, thuê, mượn

15:17 | 31/10/2025 Diễn đàn

Cá nhân kinh doanh dịch vụ lưu trú cần hiểu rõ về tự khai, tự nộp thuế

11:52 | 30/10/2025 Diễn đàn

Hải quan lấy ý kiến đối với Đề án mô hình thông quan tập trung

22:22 | 29/10/2025 Diễn đàn

Điều chỉnh quy định phù hợp với chuẩn mực quốc tế về xử phạt vi phạm hành chính trong lĩnh vực hải quan

14:20 | 29/10/2025 Diễn đàn

“Chuyển đổi lên doanh nghiệp không làm tăng gánh nặng thuế, mà mở rộng cơ hội phát triển”

14:11 | 29/10/2025 Diễn đàn

Hoàn thiện pháp lý cho hoạt động xử lý vi phạm hành chính trong lĩnh vực hải quan

15:11 | 28/10/2025 Diễn đàn

Doanh nghiệp an tâm sẽ chủ động đóng góp nhiều hơn cho ngân sách

14:14 | 28/10/2025 Diễn đàn

“Vùng đệm” để doanh nghiệp thích ứng với thuế tối thiểu toàn cầu

16:21 | 27/10/2025 Diễn đàn

Chính sách thuế năm 2025: Tiếp sức cho doanh nghiệp phát triển bền vững

13:41 | 22/10/2025 Diễn đàn

Bàn giải pháp tháo gỡ vướng mắc trong hợp chuẩn, hợp quy hàng hóa

21:15 | 18/10/2025 Diễn đàn

Xóa bỏ thuế khoán từ 1/1/2026: Chuẩn bị kỹ để hộ kinh doanh chuyển đổi thuận lợi

18:05 | 16/10/2025 Diễn đàn

Tiêu chí nào để doanh nghiệp sản xuất thiết bị điện tử được hưởng ưu đãi về thuế?

14:06 | 15/10/2025 Diễn đàn

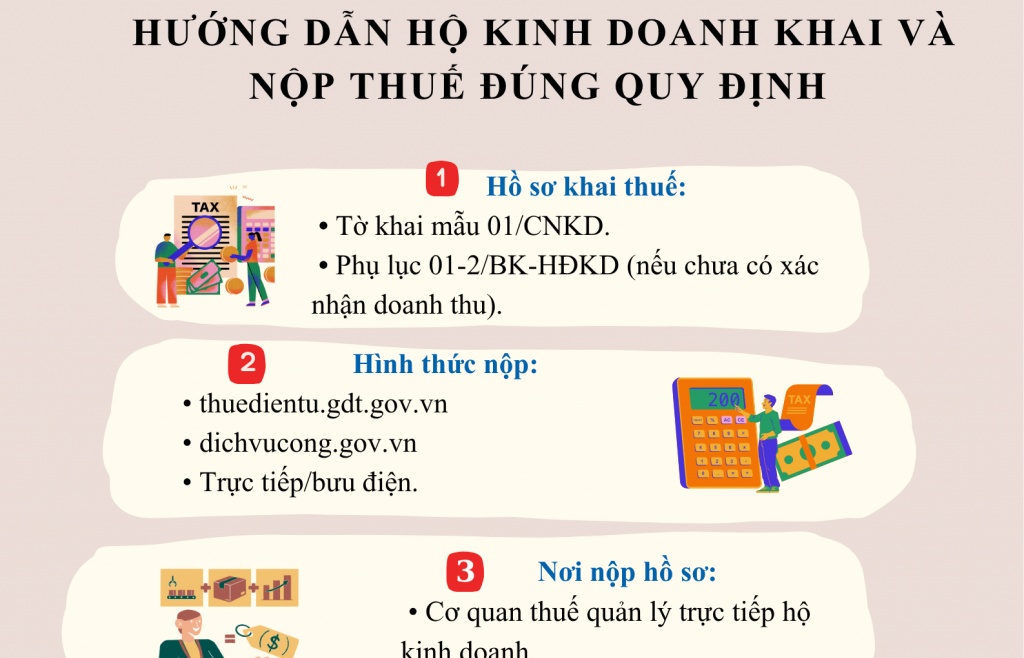

INFOGRAPHIC: Hướng dẫn hộ kinh doanh khai và nộp thuế đúng quy định

06:48 | 01/11/2025 Infographics

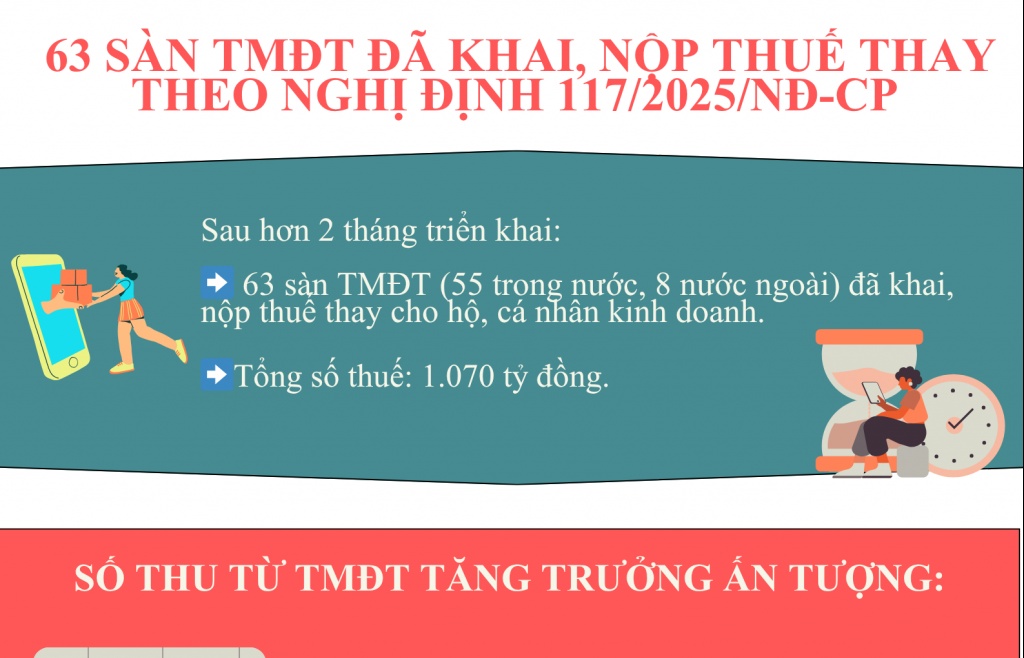

INFOGRAPHIC: Đã có 63 sàn TMĐT khai, nộp thuế thay theo Nghị định 117/2025/NĐ-CP

14:15 | 31/10/2025 Infographics

(INFOGRAPHIC): Trình tự thực hiện thủ tục khai tiền thuê đất và thuê mặt nước

18:26 | 30/10/2025 Infographics

(INFOGRAPHIC): Thương mại Việt Nam - Nhật Bản đạt gần 38 tỷ USD sau 9 tháng

14:48 | 29/10/2025 Infographics

(INFOGRAPHIC): Thương mại Việt Nam - Anh đạt gần 7 tỷ USD sau 9 tháng

14:58 | 28/10/2025 Infographics