Hàng dệt may đã xuất khẩu có được hoàn thuế GTGT đầu vào

| Số thuế GTGT được hoàn tối đa bằng 10% doanh thu xuất khẩu Xác định thuế GTGT đầu vào đối với doanh nghiệp có đầu ra không chịu thuế Chính sách thuế GTGT đối với hàng hóa xuất nhập khẩu tại chỗ |

Theo đó, nhiều DN dệt may nêu, hàng hóa XK là thành phẩm được sản xuất từ nguyên phụ liệu mua vào hoặc do khách hàng giao để công ty gia công, sản xuất thành thành phẩm và xuất cho khách hàng. Hóa đơn mua vào trong nước để sản xuất kinh doanh hàng XK của DN bao gồm hóa đơn mua nguyên phụ liệu, chi phí gia công, chi phí điện nước, khấu hao máy móc thiết bị … để sản xuất hàng XK. Trong đó, hàng tháng DN vẫn có một lượng dư nguyên phụ liệu, bán thành phẩm và thành phẩm chưa XK và hóa đơn mua vào kỳ nào DN đã kê khai khấu trừ kỳ đó.

Thời gian qua đã phát sinh nhiều hóa đơn mua nguyên phụ liệu, chi phí gia công, điện nước, khấu hao máy móc thiết bị phục vụ sản xuất kinh doanh hàng XK. Trong trường hợp này, số thuế GTGT còn được khấu trừ của hàng XK thì DN phải thực hiện như thế nào?

Các DN lý giải, đối với trường hợp cụ thể, số thuế GTGT còn được khấu trừ của hàng XK đề nghị hoàn thuế thực hiện theo tình huống nào? Cụ thể, hoàn toàn bộ thuế đầu vào đã kê khai khấu trừ, phân bổ theo doanh thu hàng XK còn lại sau khi bù trừ với thuế phải nộp của hàng hóa bán ra trong nước (không quá 10% doanh thu XK)? Hay chỉ là thuế GTGT đầu vào của hàng hóa đã thực XK (chưa hoàn thuế đối với các hóa đơn mua vào nguyên phụ liệu, chi phí sản xuất hàng XK nhưng tồn kho chưa xuất)?

|

| Công nhân sản xuất hàng dệt may tại Công ty Thành Công. |

Liên quan vấn đề DN thắc mắc, tại Điều 15 của Luật thuế GTGT số 48/2024/QH15 quy định: “Số thuế GTGT đầu vào của hàng hóa, dịch vụ XK (bao gồm số thuế GTGT đầu vào hạch toán riêng được và số thuế GTGT đầu vào được xác định theo tỷ lệ nêu trên) nếu sau khi bù trừ với số thuế GTGT phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa còn lại từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ XK.

Số thuế GTGT được hoàn của hàng hóa, dịch vụ XK không vượt quá 10% doanh thu của hàng hóa, dịch vụ XK của kỳ hoàn thuế. Số thuế GTGT đầu vào đã được xác định cho hàng hóa, dịch vụ XK nhưng chưa được hoàn do vượt quá 10% doanh thu của hàng hóa, dịch vụ XK của kỳ hoàn thuế trước được khấu trừ vào kỳ tính thuế tiếp theo để xác định số thuế GTGT được hoàn của hàng hóa, dịch vụ XK kỳ hoàn thuế tiếp theo”.

Ngoài ra, tại Điều 20 Nghị định 181/2025/NĐ-CP quy định chi tiết thi hành Luật Thuế GTGT số 48/2025/QH15 cũng chỉ rõ: “Số thuế GTGT đầu vào được khấu trừ bằng tổng số thuế GTGT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ, chứng từ nộp thuế GTGT của hàng hóa NK hoặc chứng từ nộp thuế đối với trường hợp mua dịch vụ và đáp ứng điều kiện khấu trừ quy định tại Mục 1, Mục 2 Chương III Nghị định này. Trong đó, chứng từ nộp thuế đối với trường hợp mua dịch vụ thực hiện theo quy định tại điểm a khoản 2 Điều 3 của Nghị định này, khoản 3 Điều 4 Luật Thuế GTGT”.

Cũng tại Điều 29 Nghị định 181/2025/NĐ-CP quy định: “Cơ sở kinh doanh trong tháng, quý vừa có hàng hóa, dịch vụ XK, vừa có hàng hóa, dịch vụ tiêu thụ nội địa thì cơ sở kinh doanh phải hạch toán riêng số thuế GTGT đầu vào sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ XK; trường hợp không hạch toán riêng được thi số thuế GTGT đầu vào của hàng hóa, dịch vụ XK được xác định theo tỷ lệ giữa doanh thu của hàng hóa, dịch vụ XK trên tổng doanh thu hàng hóa, dịch vụ chịu thuế của kỳ hoàn thuế.

Kỳ hoàn thuế được xác định từ kỳ tính thuế GTGT có số thuế GTGT đầu vào chưa khấu trừ hết liên tục chưa được hoàn thuế đến kỳ tính thuế có đề nghị hoàn thuế, số thuế GTGT đầu vào của hàng hóa, dịch vụ XK (bao gồm số thuế GTGT đầu vào hạch toán riêng được và số thuế GTGT đầu vào được xác định theo tỷ lệ nêu trên) nếu sau khi bù trừ với số thuế GTGT phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa còn lại từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ XK.

Số thuế GTGT được hoàn của hàng hóa, dịch vụ XK không vượt quá 10% doanh thu của hàng hóa, dịch vụ XK của kỳ hoàn thuế. Số thuế GTGT đầu vào đã được xác định cho hàng hóa, dịch vụ XK nhưng chưa được hoàn do vượt quá 10% doanh thu của hàng hóa, dịch vụ XK của kỳ hoàn thuế trước được khấu trừ vào kỳ tính thuế tiếp theo để xác định số thuế GTGT được hoàn của hàng hóa, dịch vụ XK kỳ hoàn thuế tiếp theo”.

Đối chiếu với quy định hiện hành, theo cơ quan quản lý thuế, số thuế GTGT đầu vào được hoàn liên quan đến hàng hóa đã thực XK trong kỳ, sau khi phân bổ theo doanh thu, xác định theo phương án hoàn toàn bộ thuế đầu vào đã kê khai khấu trừ, phân bổ theo doanh thu hàng XK còn lại sau khi bù trừ với thuế phải nộp của hàng hóa bán ra trong nước (không quá 10% doanh thu XK).

Tin liên quan

Hướng dẫn xuất hóa đơn GTGT đối với khoản tiền thưởng doanh số

13:43 | 22/10/2025 Chính sách thuế, hải quan

Thuế GTGT mặt hàng thuốc, vắc xin thú y

21:38 | 18/10/2025 Chính sách thuế, hải quan

Cần cơ chế “giảm áp lực” cho cán bộ thuế khi thực hiện hoàn thuế

19:38 | 16/10/2025 Thuế

Chính sách thuế đối với hoạt động cho thuê tài sản và hộ kinh doanh

11:05 | 27/10/2025 Chính sách thuế, hải quan

Khai mã trên tờ khai hải quan đối với lô hàng nhập khẩu qua đường chuyển phát nhanh

14:00 | 25/10/2025 Chính sách thuế, hải quan

Nợ phí hải quan trên Hệ thống kế toán thuế tập trung

16:15 | 24/10/2025 Chính sách thuế, hải quan

Thủ tục hải quan và thuế GTGT đối với hoạt động gia công lại của doanh nghiệp chế xuất

16:11 | 24/10/2025 Chính sách thuế, hải quan

Áp dụng Hiệp định tránh đánh thuế hai lần đối với khoản thu nhập từ lãi tiền vay

14:24 | 23/10/2025 Chính sách thuế, hải quan

Những vấn đề về C/O mẫu VIFTA hải quan cần quan tâm

09:44 | 23/10/2025 Chính sách thuế, hải quan

Hướng dẫn lập hóa đơn đối với dịch vụ vận tải

10:42 | 22/10/2025 Chính sách thuế, hải quan

Thuế TNCN với khoản thưởng cho nhân viên môi giới bất động sản

14:31 | 20/10/2025 Chính sách thuế, hải quan

Thuế chống bán phá giá sản phẩm tháp điện gió áp dụng trong trường hợp nào?

21:08 | 18/10/2025 Chính sách thuế, hải quan

Chính thức áp dụng thuế thu nhập doanh nghiệp bổ sung với tập đoàn đa quốc gia

14:02 | 15/10/2025 Chính sách thuế, hải quan

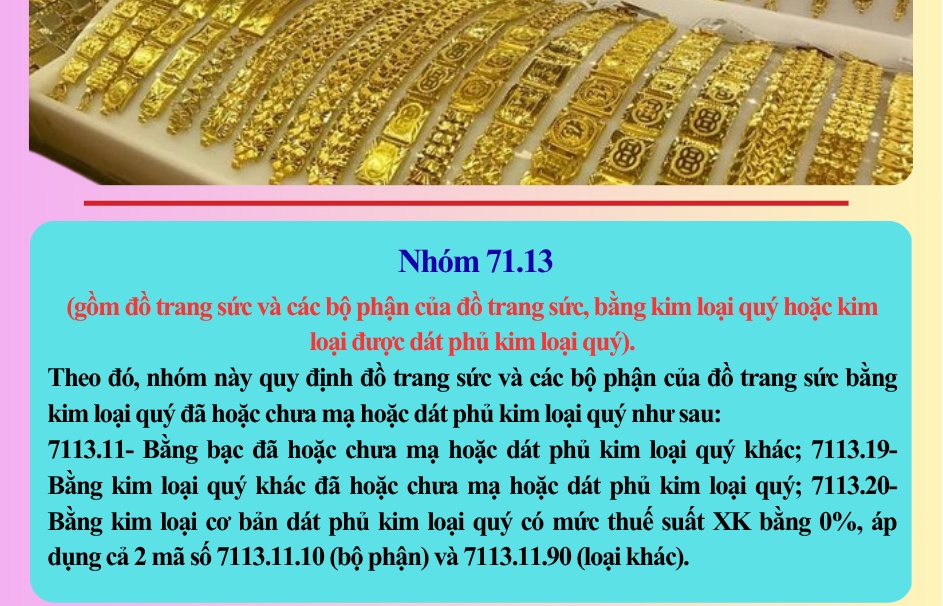

(INFOGRAPHIC): Mức thuế suất đối với mặt hàng thuộc nhóm 71.13, 71.14 và 71.15

14:00 | 15/10/2025 Chính sách thuế, hải quan

Hướng dẫn về giá tính lệ phí trước bạ xe máy theo quy định mới

10:31 | 15/10/2025 Chính sách thuế, hải quan

Cảnh báo rủi ro khi đăng ký, thay đổi thông tin sử dụng hóa đơn điện tử

10:29 | 15/10/2025 Chính sách thuế, hải quan

(INFOGRAPHIC): Thương mại Việt Nam - Hoa Kỳ đạt hơn 126 tỷ USD sau 9 tháng

15:28 | 27/10/2025 Infographics

Cách tính thuế của hộ, cá nhân kinh doanh có doanh thu từ 200 triệu đồng/năm trở xuống

11:07 | 27/10/2025 Infographics

(INFOGRAPHIC): Hộ kinh doanh có doanh thu từ 200 triệu đến dưới 3 tỷ đồng/năm phải tự kê khai thuế

10:07 | 24/10/2025 Infographics

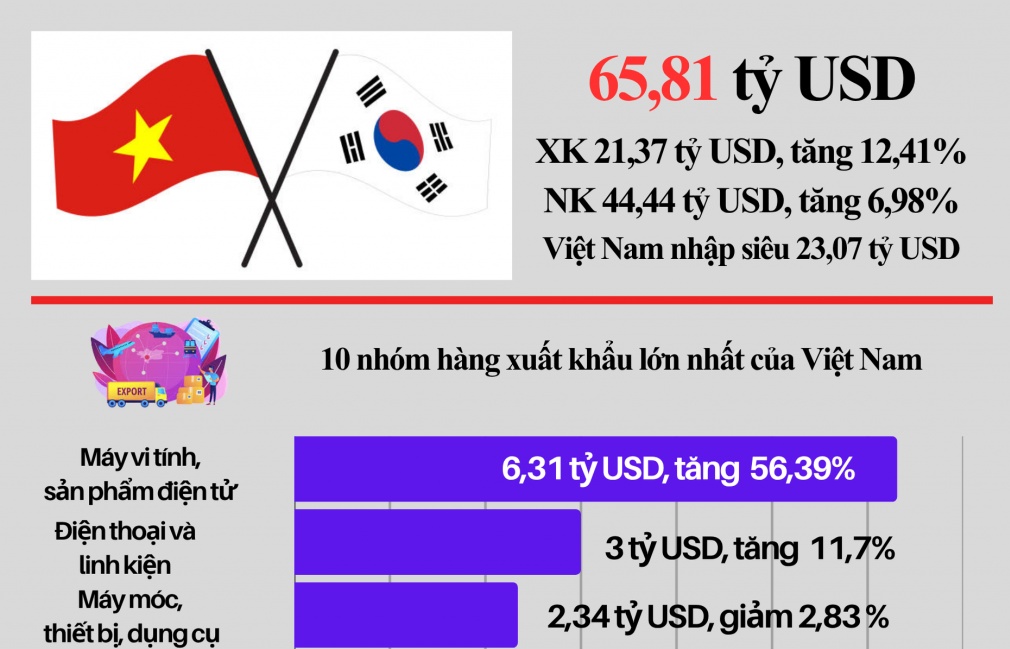

(INFOGRAPHIC): Gần 66 tỷ USD kim ngạch xuất nhập khẩu Việt Nam - Hàn Quốc sau 9 tháng

09:53 | 23/10/2025 Infographics

(INFOGRAPHIC): Điểm danh 10 nhóm hàng nhập khẩu lớn nhất đến 15/10

14:46 | 22/10/2025 Infographics