Hoàn thiện cơ chế áp dụng quản lý rủi ro tuân thủ trong quản lý thuế tại Việt Nam

Bài 1. Thực trạng áp dụng quản lý rủi ro trong quản lý thuế tại Việt Nam

Tại Việt Nam, việc áp dụng quản lý rủi ro (QLRR) trong quản lý thuế hiện nay được thực hiện theo quy định tại Điều 9 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019; Thông tư số 31/2021/TT-BTC ngày 17/5/2021 và các văn bản hướng dẫn hiện hành. Theo đó, cơ quan thuế thực hiện áp dụng QLRR trong đăng ký thuế, khai thuế, nộp thuế, nợ thuế, cưỡng chế thi hành quyết định hành chính về quản lý thuế, hoàn thuế, kiểm tra thuế, thanh tra thuế, quản lý và sử dụng hóa đơn, chứng từ và các nghiệp vụ khác trong quản lý thuế. Đồng thời, thu thập, xử lý thông tin, dữ liệu liên quan đến NNT; xây dựng tiêu chí quản lý thuế; đánh giá việc tuân thủ pháp luật của NNT; phân loại mức độ rủi ro trong quản lý thuế và tổ chức thực hiện các biện pháp quản lý thuế phù hợp.

Góp phần cải cách quản lý thuế theo hướng công khai, minh bạch

Xây dựng cơ sở dữ liệu, thông tin phục vụ phân tích QLRR là một nội dung quan trọng trong việc áp dụng QLRRTT trong quản lý thuế. Việc xây dựng thông tin phục vụ QLRRTT trong quản lý thuế để phục vụ việc phân tích rủi ro, đánh giá mức tuân thủ pháp luật thuế của NNT, dự báo khuynh hướng tuân thủ của NNT giúp lập báo cáo theo yêu cầu đặt ra của QLRR trong quản lý thuế.

Thời gian vừa qua, ngành Thuế đã tổ chức triển khai hiệu quả công tác thu thập, phân tích dữ liệu hóa đơn điện tử nói riêng, dữ liệu quản lý thuế nói chung; tổ chức thu thập dữ liệu từ các cơ quan, tổ chức bên ngoài ngành Thuế. Thực hiện xây dựng cơ sở dữ liệu đối soát dữ liệu lớn với hoá đơn điện tử và bước đầu nghiên cứu, áp dụng trí tuệ nhân tạo (AI) vào phân tích dữ liệu hoá đơn điện tử để phát hiện rủi ro giá bất thường, chuỗi mua bán hóa đơn, gian lận hoàn thuế GTGT, phân tích chuỗi mua bán hóa đơn theo từng mặt hàng rủi ro hoặc theo chuỗi quan hệ mua bán của các DN trong nền kinh tế giúp tìm các chuỗi nghi ngờ (mua bán lòng vòng, chỉ mua không bán, chỉ bán không mua, xuất khống hóa đơn...).

Ngoài ra, Bộ chỉ số tiêu chí (CSTC) áp dụng QLRRTT trong quản lý thuế được xây dựng, ban hành nhằm đáp ứng yêu cầu quản lý thuế trong từng thời kỳ và phù hợp với các quy định của pháp luật thuế, các chính sách quản lý nhà nước hiện hành. Hiện nay, Bộ CSTC áp dụng QLRRTT trong quản lý thuế được xây dựng, áp dụng đối với nhóm NNT là tổ chức, DN và nhóm NNT là cá nhân, hộ kinh doanh. Cụ thể, đối với nhóm NNT là tổ chức, DN ngành Thuế đã xây dựng và ban hành các Bộ CSTC áp dụng QLRR trong lựa chọn NNT có dấu hiệu rủi ro để xây dựng kế hoạch thanh tra, kiểm tra tại trụ sở NNT; áp dụng QLRR lựa chọn hồ sơ khai thuế GTGT, TNDN, TTĐB có dấu hiệu rủi ro để kiểm tra tại trụ sở cơ quan thuế; áp dụng QLRR trong quản lý hóa đơn, chứng từ; áp dụng QLRR trong phân loại hồ sơ hoàn thuế GTGT và lựa chọn NNT để xây dựng kế hoạch kiểm tra thanh tra sau hoàn thuế. Đối với NNT là cá nhân, hộ kinh doanh, ngành Thuế đang xây dựng Bộ CSTC áp dụng QLRR trong quản lý cá nhân, hộ kinh doanh, dự kiến sẽ ban hành trong năm 2024.

Thực hiện quá trình chuyển đổi số ngành Thuế nói riêng và chiến lược chuyển đổi số quốc gia nói chung, ngành Thuế hiện đang xây dựng và triển khai hệ thống quản lý thuế tích hợp trên nền tảng kiến trúc hiện đại kết nối hệ thống thông tin, cơ sở dữ liệu chung của ngành Thuế và các hệ thống thông tin liên quan ngoài ngành Thuế, ứng dụng công nghệ mới trên cơ sở phân tích dữ liệu lớn dựa trên bộ tiêu chí QLRR được ban hành nhằm đánh giá tình hình tuân thủ pháp luật về thuế của NNT; xếp hạng mức độ rủi ro đối với NNT; cảnh báo rủi ro, phân luồng, đưa ra các yêu cầu nghiệp vụ để định hướng, hỗ trợ kiểm tra, giám sát các nội dung quản lý thuế.

Việc áp dụng QLRRTT trong quản lý thuế tại Việt Nam đã góp phần nâng cao nhận thức của cơ quan thuế, NNT và cộng đồng xã hội trong việc cải cách quản lý thuế theo hướng minh bạch, công khai, tạo điều kiện thuận lợi cho NNT chấp hành tốt pháp luật về thuế, góp phần nâng cao mức độ tuân thủ pháp luật thuế của NNT, giảm chi phí quản lý thuế và chi phí tuân thủ của NNT.

Ngoài ra, góp phần nâng cao hiệu quả trong quá trình lập kế hoạch kiểm tra, thanh tra tại trụ sở NNT, tiết kiệm đáng kể chi phí, nguồn lực con người; xác định đúng đối tượng cần kiểm tra, thanh tra thuế, ngăn ngừa các biểu hiện tiêu cực trong việc lựa chọn đối tượng, đảm bảo tính khách quan, sử dụng hiệu quả các nguồn lực phục vụ công tác kiểm tra, thanh tra tại trụ sở NNT.

Cùng lúc, phân loại hồ sơ hoàn thuế GTGT tự động, không có sự can thiệp của con người trong quá trình phân loại hồ sơ hoàn, rút ngắn thời gian phân loại hồ sơ hoàn, đảm bảo khách quan, công bằng trong phân loại hồ sơ hoàn thuế. Theo dõi, quản lý chặt chẽ, sát sao tình hình quản lý, sử dụng hóa đơn chứng từ của NNT, hạn chế tình trạng mua bán hóa đơn bất hợp pháp.

Sự cần thiết phải hoàn thiện cơ chế áp dụng QLRRTT

Quá trình triển khai thực hiện áp dụng QLRR trong quản lý thuế hiện nay còn gặp nhiều bất cập, hạn chế. Một trong những nguyên nhân là do số lượng NNT ngày càng tăng nhưng tổ chức bộ máy trong việc thực hiện chức năng nhiệm vụ được giao chưa tương xứng. Nhiệm vụ nghiên cứu, xây dựng và triển khai các biện pháp nghiệp vụ QLRR, quản lý tuân thủ là một nhiệm vụ lớn và phức tạp.

Theo số liệu thống kê của Tổng cục Thuế, tính đến thời điểm hiện tại thì cả nước hiện có gần 1 triệu DN, gần 3 triệu hộ kinh doanh (trong đó có khoảng 1,9 triệu hộ kinh doanh thuộc diện phải nộp thuế) và 27 triệu cá nhân có thu nhập thuộc diện chịu thuế TNCN (trong đó có khoảng 7 triệu cá nhân có thu nhập thuộc diện phải nộp thuế TNCN). Nhiệm vụ thu NSNN được cấp có thẩm quyền giao cho ngành Thuế thực hiện hàng năm là rất lớn, bình quân khoảng gần 1,5 triệu tỷ đồng/năm, chiếm tỷ trọng trên 83% trên tổng thu ngân sách. Với tốc độ tăng trưởng của nền kinh tế, cùng với chủ trương đẩy mạnh hội nhập, tăng cường thu hút vốn đầu tư nước ngoài, trong thời gian tới sẽ ngày càng có nhiều DN, tổ chức cá nhân kinh doanh tại Việt Nam.

QLRR mới được nghiên cứu triển khai áp dụng tại một số nghiệp vụ quản lý thuế đơn lẻ nhằm đáp ứng yêu cầu cấp thiết của công tác quản lý thuế (công tác lựa chọn NNT có rủi ro để xây dựng kế hoạch thanh tra kiểm tra, phân loại hồ sơ hoàn thuế và quản lý hóa đơn), chưa xây dựng được hệ thống thống nhất về QLRR, quản lý tuân thủ nên chưa xây dựng và triển khai chương trình QLRRTT tổng thể về thuế.

Bên cạnh đó, nguồn lực triển khai nhiệm vụ QLRR, quản lý tuân thủ còn hạn chế. Theo đó, cơ chế, chính sách về QLRR mặc dù đã được ban hành khá đầy đủ, nhưng chưa thực sự đồng bộ, thống nhất. Cơ cấu tổ chức bộ máy cũng như việc trao quyền và trách nhiệm thực hiện QLRR chưa phù hợp, chưa tương xứng với công tác QLRR trong giai đoạn hiện nay. Vấn đề QLRR là xu hướng tất yếu trong quản lý thuế hiện đại, đảm bảo liên kết, điều phối xuyên suốt trong các hoạt động nghiệp vụ thuế, nhưng việc sắp xếp tổ chức bộ máy QLRR trong ngành Thuế còn chưa phù hợp với thực tế triển khai công việc.

Ngoài ra, việc đánh giá rủi ro đối với NNT còn hạn chế, mới dừng ở nhận diện, các trường hợp có rủi ro cao về thuế cần can thiệp bằng những nghiệp vụ như thanh tra, kiểm tra thuế, cưỡng chế nợ thuế… riêng lẻ ở một số chức năng quản lý thuế. Chưa xây dựng được chương trình rủi ro tuân thủ tổng thể về thuế để đánh giá rủi ro trong tất cả các khâu, chức năng quản lý thuế.

Công tác thu thập, xử lý thông tin cũng còn hạn chế về phạm vi, mức độ chuyên sâu, chưa tập trung hóa về đầu mối để đảm bảo việc xây dựng, quản lý và điều phối tập trung thống nhất. Việc trao đổi thông tin giữa cơ quan thuế và các cơ quan trong và ngoài ngành Thuế còn nhiều hạn chế, bất cập gây khó khăn cho việc thu thập, trao đổi thông tin giữa các bên.

Quản lý tuân thủ dựa trên rủi ro bắt đầu với hệ thống pháp luật chặt chẽ và đủ mạnh. Với việc áp dụng kỹ thuật, công nghệ thông tin hiện đại sẽ hỗ trợ cơ quan thuế thực hiện phương pháp quản lý thuế mới dựa trên phân tích rủi ro này. Việc ứng dụng công nghệ thông tin cho phép xử lý nhanh chóng một lượng lớn các thông tin, sàng lọc hiệu quả thông tin dựa vào các tiêu chí rủi ro đã được xác định trước và hỗ trợ việc đưa ra quyết định đối với trường hợp rủi ro cao, rủi ro trung bình và rủi ro thấp.

Trên cơ sở phân tích và đánh giá rủi ro, phân tích tần suất và mức độ vi phạm pháp luật về thuế (nếu có), đánh giá mức độ tuân thủ của NNT, cơ quan thuế tiến hành tổng hợp, phân tích, đánh giá rủi ro xác định mức độ quan trọng và tính cấp thiết của việc xử lý rủi ro để đề xuất, kiến nghị áp dụng biện pháp phù hợp xử lý rủi ro.

Như vậy, yếu tố cốt lõi trong quản lý tuân thủ dựa trên rủi ro chính là phân loại NNT, thực hiện các biện pháp quản lý thuế phù hợp. Từ đó nâng cao ý thức tuân thủ của NNT, hướng đến tuân thủ tự nguyện. Để làm được điều đó, cơ quan thuế phải hoàn thiện cơ chế áp dụng QLRRTT trong quản lý thuế thông qua việc thực hiện đồng bộ các giải pháp gồm xây dựng và kiện toàn bộ phận QLRR về thuế thuộc Tổng cục Thuế nhằm nâng cao thẩm quyền, địa vị pháp lý và năng lực, nguồn nhân lực.

Đồng thời, xây dựng Bộ CSTC áp dụng QLRR tuân thủ tổng thể trong quản lý thuế; thực hiện phân đoạn NNT để có biện pháp quản lý phù hợp, từng bước nâng cao tính tuân thủ của NNT; triển khai xây dựng “Hệ thống ứng dụng cơ sở dữ liệu và phân tích rủi ro tổng thể” trên cơ sở nghiên cứu áp dụng phương pháp phân tích dữ liệu số lớn, sử dụng công nghệ trí tuệ nhân tạo, học máy vào phân tích rủi ro, quản lý tuân thủ NNT.

Ngoài ra, nghiên cứu sửa đổi bổ sung hoàn thiện hệ thống pháp luật quản lý thuế, pháp luật về QLRRTT của NNT nhằm thúc đẩy sự tuân thủ của NNT. Hoàn thiện Hệ thống cơ sở dữ liệu hóa đơn điện tử và thông tin chung về NNT phục vụ cho công tác phân tích rủi ro nói riêng và công tác quản lý thuế nói chung. Xây dựng chương trình hỗ trợ khuyến khích NNT tự nguyện tuân thủ pháp luật thuế thông qua việc cơ quan thuế hỗ trợ NNT tuân thủ pháp luật thuế. Phân tích, đánh giá rủi ro, xây dựng kế hoạch và chuyên đề thanh tra, kiểm tra trọng điểm hàng năm để nâng cao hiệu quả công tác thanh tra, kiểm tra hàng năm góp phần nâng cao tính tuân thủ của NNT. Thường xuyên chú trọng đào tạo cán bộ thuế có đủ kiến thức, kỹ năng để hỗ trợ NNT tốt nhất, xây dựng sự tin tưởng của NNT với cơ quan thuế, từ đó nâng cao tính tuân thủ của NNT.

Minh Huệ

Bài 2: Tăng cường thu thập thông tin, nâng cao hiệu quả quản lý tuân thủ thuế

Tin liên quan

Thương mại Việt Nam - EU bước sang giai đoạn mới

10:08 | 19/10/2025 Diễn đàn

Lan tỏa giá trị nông nghiệp Việt từ 90 thương hiệu Vàng tiêu biểu năm 2025

21:44 | 18/10/2025 Diễn đàn

Bàn giải pháp tháo gỡ vướng mắc trong hợp chuẩn, hợp quy hàng hóa

21:15 | 18/10/2025 Diễn đàn

Xóa bỏ thuế khoán từ 1/1/2026: Chuẩn bị kỹ để hộ kinh doanh chuyển đổi thuận lợi

18:05 | 16/10/2025 Diễn đàn

Dự thảo Luật Trí tuệ nhân tạo: Hướng tới khung pháp lý an toàn, minh bạch và thúc đẩy đổi mới sáng tạo

20:31 | 15/10/2025 Diễn đàn

Tiêu chí nào để doanh nghiệp sản xuất thiết bị điện tử được hưởng ưu đãi về thuế?

14:06 | 15/10/2025 Diễn đàn

Thanh toán không dùng tiền mặt: Giảm thiểu rủi ro, bảo đảm quyền lợi người nộp thuế

00:00 | 15/10/2025 Diễn đàn

Hướng tới khung pháp lý tổng thể cho chuyển đổi số và kinh tế số

17:21 | 14/10/2025 Diễn đàn

Sửa đổi quy định về đầu tư xây dựng, quản lý khai thác cảng cạn

14:08 | 14/10/2025 Diễn đàn

Sở hữu trí tuệ, những vấn đề doanh nghiệp cần quan tâm

18:01 | 11/10/2025 Diễn đàn

Vận chuyển hàng cấm núp bóng tạm nhập tái xuất sẽ không còn đất sống?

08:53 | 07/10/2025 Diễn đàn

Tạo hành lang pháp lý về hồ sơ, thủ tục xác định đối tượng không chịu thuế tiêu thụ đặc biệt

16:47 | 06/10/2025 Diễn đàn

Đề xuất thu thuế giao dịch vàng miếng: Cần nhìn nhận đây là công cụ tăng tính minh bạch của thị trường

13:36 | 06/10/2025 Diễn đàn

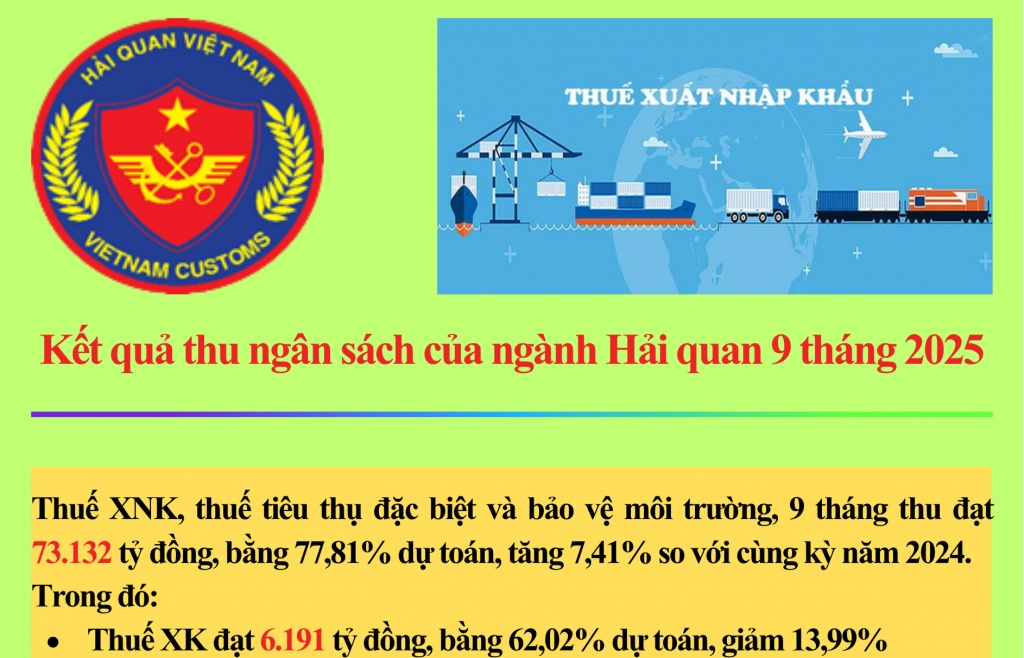

(INFOGRAPHIC): Chi tiết cơ cấu thu ngân sách từ hoạt động xuất nhập khẩu

08:41 | 20/10/2025 Infographics

Chùm ảnh: Tọa đàm “Hoàn thiện chính sách thuế, hải quan, thúc đẩy doanh nghiệp phát triển”

10:51 | 17/10/2025 Megastory/Longform

(INFOGRAPHIC): Kết quả chống buôn lậu của ngành Hải quan trong 9 tháng

10:39 | 15/10/2025 Infographics

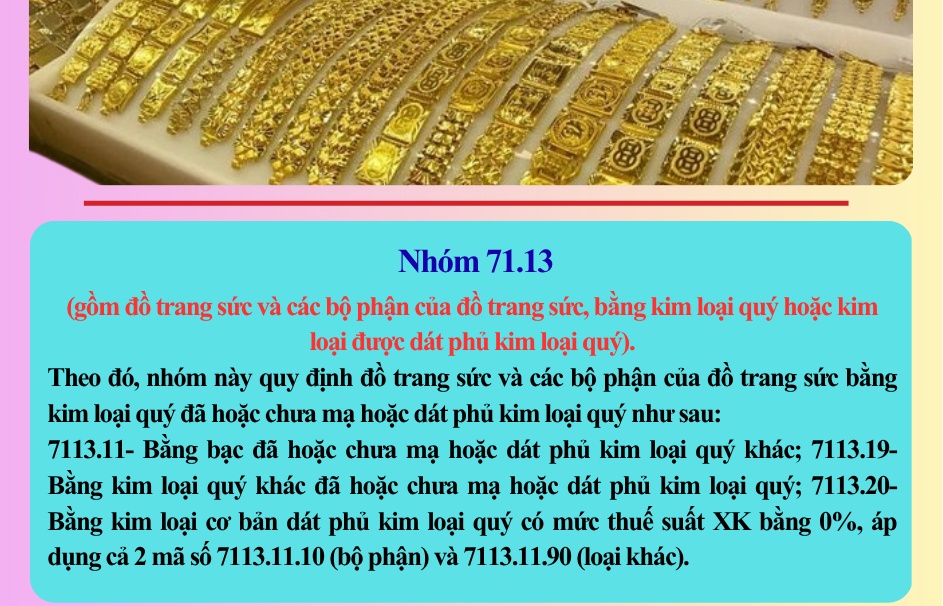

(INFOGRAPHIC): Mức thuế suất đối với mặt hàng thuộc nhóm 71.13, 71.14 và 71.15

14:00 | 15/10/2025 Chính sách thuế, hải quan

(INFOGRAPHIC): Điểm danh 7 nhóm hàng xuất khẩu chục tỷ USD

10:50 | 14/10/2025 Infographics